Fuente: Ámbito ~ A pesar de las dificultades de la coyuntura, el financiamiento de las pymes a través del mercado más que se duplicó en lo que va del año.

En un contexto que se ha vuelto mucho más complejo en los últimos meses, con una profundización del incremento de tasas y una inflación que no cede, las pymes están obligadas a buscar cómo financiar su capital de trabajo de la forma más eficiente posible.

Es acá donde toma valor el poder comparar tasas, y no quedar rehenes de una sola alternativa de financiamiento; y entender que en este camino tanto los bancos, como el mercado de capitales, se complementan en esto. Incluso conocer que, si le sumamos la posibilidad de estar calificado en distintas Sociedades de Garantía Recíproca (SGR), mejoramos la potencialidad de acceder a las mejores tasas en cada momento.

Desde la misma Subsecretaria de la Pequeña y mediana Empresa, están empujando a las SGR a flexibilizar garantías y asumir más riesgos, con el fin de llegar a más pymes que se beneficien con los avales del sistema. Es, por lo tanto, un buen momento para iniciar un proceso de calificación.

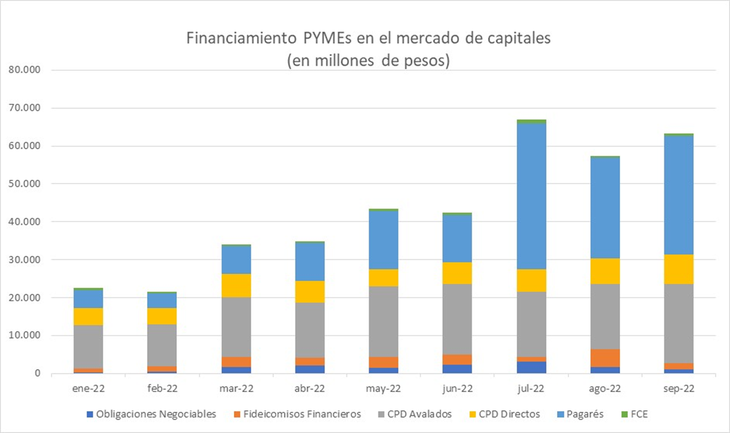

Pero veamos algunos números. A pesar de las dificultades de la coyuntura, el financiamiento de estas empresas a través del mercado más que se duplicó en lo que va del año con respecto a igual período del 2001. Según números de la CNV, este superó a septiembre los $ 386.000 millones. No obstante, y como dato no menor, este explica cerca del 40% del total, y casi duplica la participación que mantenían el año pasado.

Ahora bien, la concentración en los instrumentos es alta. Cheques de pago diferido representan poco más del 50% del total, y si hacemos un doble clic sólo los avalados (garantizados) ponderan cerca del 40%. Si sumamos pagares, ya se explica el 90% del total mencionado. ON y Fideicomisos, por su parte, suman unos $ 15.000 millones y 20.000 millones en el año -ambos, por ende, con una baja participación-.

Igualmente, y vale mencionarlo, la emisión de ONs más que se duplico entre este año y el pasado. Aún mayor incluso fue el crecimiento de los Pagares, que en volumen emitido, se multiplicó por casi 6 (y de ahí gran parte de la participación ganada).

Todo un marco que se explica en gran parte por las alternativas para financiar el capital de trabajo que ofrece el mercado. Cada vez son más las Facturas de Crédito Electrónicas (FCE) que se negocian y los cheques en los distintos segmentos del Mercado Argentino de Valores (MAV).

Por su parte, la pandemia ha forzado que un instrumento como el Echeq tome mayor relevancia y hoy la gran mayoría de las operaciones se instrumentan con los mismos, logrando federalizar el mercado y que cada vez circulen menos los cheques físicos con el riesgo que esto implicaba.

Todo un crecimiento que lógicamente se traslada a las operaciones del mercado y su profundidad. Si tomamos como referencia los números del MAV, la negociación de instrumentos digitales como Echeqs , Pagarés Digitales y Facturas de Crédito Electrónica (FCE) representan un significativo porcentaje del total. En el mes de septiembre 2022 se negociaron un total de unos 81.500 millones de pesos en instrumentos de esta naturaleza, un 13 % más que en el mes anterior y con un crecimiento interanual del 182%. Puntualmente, la operatoria de CPD (Físicos + Echeqs) explicó el 52% del total negociado, seguido por las operaciones de Pagarés que representaron el 43%.

Más allá del contexto complicado, se siguen viendo proyectos de inversión y el mercado de capitales es nuevamente una herramienta superadora de muchas alternativas. Incluso importante de evaluar en términos de tasas para estas compañías.

Podemos enumerar recientemente exitosas colocaciones de ON o Pagares con ajuste Dólar Linked bajo el régimen PYME, que son más que bien recibidas por los inversores en un marco en donde el apetito por cobertura (en parte impulsado por el cepo cambiario) es importante.

Sin ir más lejos, los pagarés dólar linked en el segmento No Garantizado ha tomado una importancia, siendo alternativa a la prefi de exportación que ofrecen los bancos y mejorando las tasas de los mismos. Nuevamente, si vamos a los datos de septiembre, en el MAV se negociaron unos 500 Pagarés nominados en dólares en el segmento Directo No Garantizado.

En cuanto a tasas, para cerrar, el mercado también es una opción. Según datos recientes, y sólo a modo de referencia, las tasas se ubican en el 69/70% (TNA) a 30 días, 71% a 90 y 74% a 200 días promedio para los cheques, por ejemplo.

En resumen, todavía queda mucho por hacer, pero cada vez más empresas entienden al mercado de capitales como una opción válida y superadora al momento de financiarse.

Director Corporativo de PPI.